Invertir en ETFs: Qué Son, Ventajas y Mejores Fondos

Hoy quiero hablarte de una herramienta financiera que está cambiando las reglas del juego. Los fondos cotizados, conocidos por sus siglas en inglés ETFs, ofrecen una forma práctica de acceder a mercados globales con un solo clic. Imagina combinar la diversificación de un fondo tradicional con la flexibilidad de operar como si fuera una acción.

¿Por qué tanta popularidad? Estos instrumentos permiten invertir en sectores, índices o materias primas sin necesidad de comprar cada activo por separado. Además, su estructura garantiza costes de gestión bajos y una transparencia diaria en los precios. Perfecto para quienes buscan simplificar su estrategia.

Pero no todo es color de rosa. Como en cualquier inversión, existen riesgos que debes conocer. La volatilidad del mercado o la concentración en ciertos activos pueden afectar tu capital. Por suerte, con una buena investigación y diversificación adecuada, estos factores se gestionan mejor.

En el mercado español encontramos opciones adaptadas a distintos perfiles. Desde ETFs replicantes físicos hasta fondos temáticos sobre energías renovables o tecnología. Mi consejo: analiza siempre el índice de referencia, los gastos corrientes y la liquidez antes de decidir.

Introducción: El auge y contexto de los ETFs

En los últimos años, un cambio silencioso ha transformado cómo construimos patrimonios. Lo que comenzó como opciones para grandes instituciones, hoy democratiza el acceso a mercados globales. Este movimiento redefine las reglas básicas del ahorro inteligente.

De nicho a fenómeno global

Hace dos décadas, estos productos eran exclusivos de expertos. Hoy representan el 15% del mercado bursátil europeo. Su evolución muestra tres claves: costes decrecientes, variedad creciente y operativa simplificada.

Los primeros modelos replicaban índices como el S&P 500. Actualmente existen opciones desde criptoactivos hasta fondos temáticos de inteligencia artificial. Esta expansión responde a demandas de transparencia y flexibilidad.

Realidad española: adopción acelerada

Nuestro país registra un aumento del 40% en operaciones con estos instrumentos desde 2020. Factores como la educación financiera y plataformas de inversión accesibles impulsan este cambio.

Particulares descubren cómo diversificar entre 3,000 empresas con un solo producto. Instituciones los usan para equilibrar riesgos en carteras mixtas. El contexto de tipos bajos y volatilidad consolida su papel en estrategias de ahorro a largo plazo.

Conceptos básicos: ¿Qué es un ETF y cómo funciona?

Al explorar opciones de inversión moderna, es crucial comprender los pilares que diferencian a los fondos cotizados. Estos productos combinan características únicas que los hacen destacar en el mercado financiero actual.

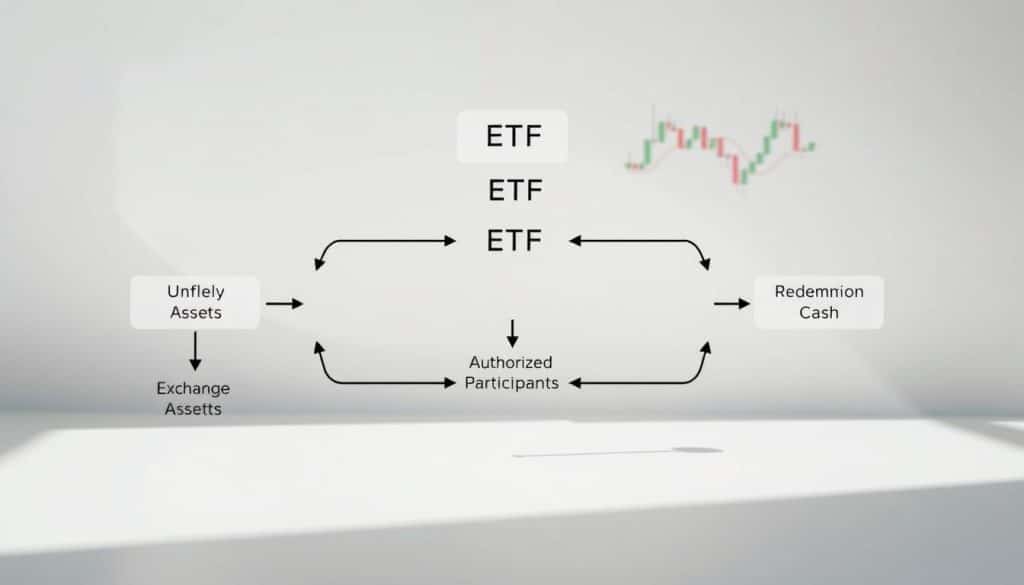

Estructura y mecanismo de cotización

Un fondo cotizado replica el comportamiento de un índice mediante una cesta de valores como acciones o bonos. Al operar en bolsa, su precio fluctúa minuto a minuto según la oferta y demanda. Esto permite ejecutar órdenes de compra o venta con la misma agilidad que en acciones individuales.

La clave está en su transparencia: sabes exactamente qué activos contiene cada participación. Por ejemplo, un ETF sobre el IBEX 35 incluirá las mismas empresas que componen ese índice, con proporciones idénticas.

Diferencias entre fondos tradicionales y ETFs

Mientras los fondos comunes liquidan operaciones al cierre bursátil, los fondos cotizados permiten transacciones en cualquier momento del horario de mercado. Esta flexibilidad cambia las reglas para ajustar estrategias.

Otra distinción radica en los costes. Los ETFs suelen tener comisiones más bajas al seguir índices de forma pasiva. Además, su cotización en tiempo real evita sorpresas: ves el precio exacto antes de confirmar la operación.

Invertir en ETFs: Qué Son, Ventajas y Mejores Fondos

Al momento de evaluar instrumentos financieros, conocer sus fortalezas y limitaciones marca la diferencia. En este apartado, analizo los aspectos clave que determinan el atractivo de estos productos, junto con factores que requieren atención especial.

Principales ventajas y beneficios

Quienes buscan optimizar su estrategia encontrarán aquí características únicas:

- Diversificación instantánea: Acceso a cientos de activos globales con una sola transacción

- Costes reducidos: Comisiones anuales entre 0.1% y 0.5%, hasta un 70% menores que fondos tradicionales

- Flexibilidad operativa: Liquidación inmediata en horario bursátil sin restricciones

Análisis de riesgos y desventajas

Ningún producto es perfecto. En el caso español, destaco tres puntos críticos:

- Fiscalidad adversa: Cada rebalanceo en tu cartera genera impuestos sobre ganancias

- Volatilidad inherente: La exposición directa a índices amplifica movimientos bruscos del mercado

- Costes ocultos: Spreads amplios en ETFs poco negociados aumentan gastos de transacción

Un dato crucial: cambiar entre fondos tradicionales permite diferir impuestos, pero con estos instrumentos pagas entre 16% y 28% de tus beneficios en cada operación. Esto impacta especialmente en estrategias de ajuste frecuente.

Tipos y características de ETFs

Al diseñar una cartera diversificada, elegir la clase correcta de instrumentos marca la diferencia. La variedad actual supera las 20 categorías principales, cada una con funciones específicas. Esto permite adaptar tu exposición a mercados según objetivos y tolerancia al riesgo.

Renta variable vs. Renta fija: dos mundos distintos

Los ETF de renta variable son los más negociados. Replican índices bursátiles como el IBEX 35 o Nasdaq. Ofrecen crecimiento a largo plazo, aunque con volatilidad inherente a las acciones.

En contraste, los ETF de renta fija se enfocan en bonos gubernamentales o corporativos. Son ideales para preservar capital y generar ingresos recurrentes. Su rendimiento depende de tipos de interés y calificaciones crediticias.

| Tipo | Enfoque | Ejemplo | Perfil recomendado |

|---|---|---|---|

| Renta Variable | Acciones globales | S&P 500 | Moderado/Agresivo |

| Renta Fija | Bonos soberanos | Euro Corporate Bonds | Conservador |

| Materias Primas | Oro/Petróleo | Gold Spot | Diversificador |

| Temáticos | Tecnología Blockchain | Global X Blockchain | Especulativo |

Oportunidades sectoriales y geográficas

Los ETF temáticos capturan tendencias como energías limpias o inteligencia artificial. Permiten apostar por sectores específicos sin analizar empresas individuales. Son populares entre quienes buscan exposición concentrada.

En el plano geográfico, los ETF regionales van desde mercados emergentes hasta economías desarrolladas. Combínalos con opciones globales para equilibrar riesgos. Un ejemplo: 60% MSCI World + 40% Asia-Pacífico.

No olvides los ETF de materias primas. El oro suele actuar como refugio en crisis, mientras el petróleo refleja ciclos económicos. Usalos para proteger tu cartera ante inflación o turbulencias.

Estrategias y consejos para principiantes en la inversión

Iniciarse en el mundo de las finanzas requiere combinar conocimiento práctico con disciplina emocional. Dos pilares fundamentales marcarán tu éxito: elegir la plataforma adecuada y definir una hoja de ruta clara.

Selección de broker y apertura de cuenta

Tu primer paso será comparar comisiones y funcionalidades. Prioriza estos aspectos al tener cuenta abierta:

- Tarifas por operación (idealmente menores al 0.15% por transacción)

- Acceso a mercados internacionales sin costes adicionales

- Herramientas de análisis integradas para tomar decisiones informadas

Plataformas como Degiro o Interactive Brokers ofrecen comisiones bajas y amplios catálogos de productos. Recuerda: cada vez que inviertes, los gastos recurrentes impactan tu rentabilidad final.

Planteamiento de objetivos y seguimiento de la cartera

Define metas específicas usando el método SMART. Por ejemplo: "Ahorrar 50,000€ en 8 años con aportaciones mensuales de 400€". Esto evita desviaciones y mide progresos reales.

Revisa tu cartera trimestralmente, pero sin obsesionarte con las fluctuaciones diarias. Los inversores novatos suelen cometer un error: modificar su estrategia por noticias puntuales. Mantén la calma y ajusta solo cuando cambien tus circunstancias personales.

Mi recomendación: automatiza aportaciones periódicas. Así aprovechas la media del coste en euros y reduces el impacto de la volatilidad. Combínalo con ETFs globales de bajo costo para construir bases sólidas.

Aspectos prácticos: Ejemplos y casos de uso

Dominar los fundamentos teóricos es clave, pero la verdadera maestría surge al aplicar conceptos en situaciones reales. Te mostraré cómo estos instrumentos transforman estrategias complejas en acciones concretas.

Construyendo resiliencia en carteras

La diversificación inteligente combina activos de distintas clases. Imagina un portafolio con tres pilares: 50% en índices globales, 30% en bonos estables y 20% en materias primas. Este enfoque mitiga riesgos sin sacrificar crecimiento potencial.

La flexibilidad operativa brinda ventajas únicas. Puedes ajustar posiciones durante caídas bruscas o aprovechar rallies sectoriales en tiempo real. Esto cambia completamente las reglas del juego para inversores minoristas.

Decisión estratégica: enfoques de gestión

Los modelos de gestión pasiva funcionan como pilares estables. Replican índices con costes mínimos, ideal para horizontes a largo plazo. Por contra, la gestión activa busca oportunidades mediante análisis constantes, aunque con comisiones más elevadas.

Un dato revelador: el 85% de los fondos activos no superan sus benchmarks a 10 años. Esto explica por qué muchos prefieren combinar ambos enfoques. Usa pasivos como base y activos para exposiciones tácticas.

Entradas relacionadas